Desaparecen $5,000 millones de dólares de reservas en Argentina

Después de un esfuerzo titánico Argentina logró acumular reservas en el primer semestre del año por un monto de $12,000 millones.

Pero, en menos de un mes se han esfumado más de 5,000 millones, casi la mitad.

El propósito de este artículo es analizar por qué se ha producido el drenaje de estas reservas.

Crecimiento y caída de reservas monetarias en Argentina

En julio de 2024, tal y como podemos ver en el gráfico, las reservas brutas de Argentina han caído desde $30,000 millones hasta $27,400.

En términos netos tenemos dos posibilidades, el método FMI, en el que las reservas caen más de $5,000 millones en julio o el método financiero (en el que se restan a las reservas brutas todos los compromisos en moneda extranjera). Con el método financiero, la caída en las reservas ha sido de unos $3,000 millones, muy parecido a lo ocurrido con las reservas brutas.

Quizá en el siguiente gráfico se puede ver mejor la caída en las reservas. En concreto hemos señalado en el gráfico que la caída ocurre precisamente en el momento en el que se anuncia la segunda fase del plan de estabilización macroeconómico de Javier Milei, esto a finales de junio.

A pesar de las recientes caídas, el bagaje del gobierno Milei sigue siendo muy positivo. Sin embargo, preocupa que sólo en las últimas dos semanas se hayan perdido más de $5,000 de los $12,000 millones acumulados en reservas netas. Casi la mitad de lo acumulado en 6 meses se ha ido en sólo en 2 semanas. Además, esta caída ha coincidido con el inicio de la fase 2 del plan de Milei.

¿Qué está pasando aquí? El plan de congelar la base monetaria

La fase 2 del plan macro de Milei tiene varias patas, pero dos han dado bastante que hablar. Una de ellas es la compra y venta de dólares en los mercados de cambios y la otra la decisión de establecer un límite a la base monetaria. Empecemos con el segundo elemento.

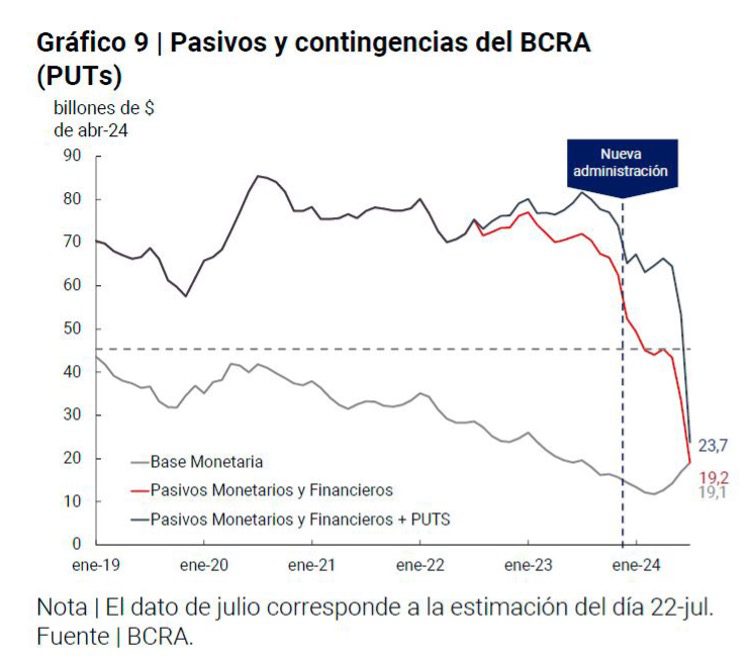

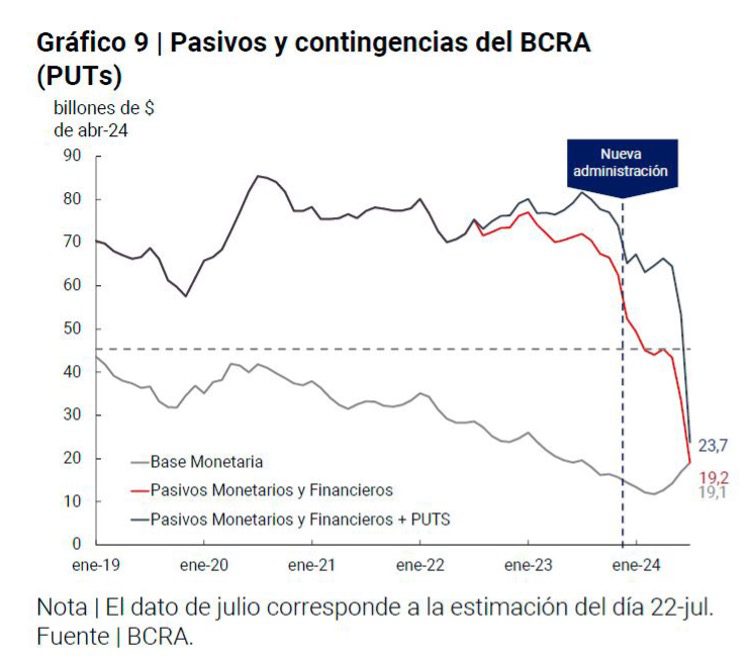

En concreto, en la fase 2 del plan de Milei se habla de establecer un límite a la base monetaria amplia. Este límite es 47,7 billones de pesos, equivalente al 9.1% del PIB. Aquí se puede ver el gráfico explicativo que elabora el propio gobierno de Argentina.

Por tanto, el límite real de la base monetaria se establece para la base monetaria amplia, que está muy por encima de la cuantía de la base monetaria actual.

La base monetaria amplia incluye los pases (repos) y los bonos que emite el BCRA. La mayor parte de estas partidas ya han salido del balance del banco central (fase 1 del plan).

La mayoría de estos elementos de la base monetaria amplia se han trasladado al tesoro. Es decir, se ha producido una recapitalización en toda regla del BCRA por parte del gobierno de Argentina.

Por tanto, ahora mismo la base monetaria se encuentra sobre los 20 billones de pesos y el límite es de 47,7, lo que deja bastante espacio a la administración Milei para incrementar todavía la base monetaria.

Por otro lado, también hay que comentar que el límite a la expansión de la base monetaria solo aplicará mientras dure la segunda fase del plan. Y la segunda fase solo durará mientras exista cepo. Por lo tanto, esta no es una medida de restricción absoluta en la cantidad de base monetaria para siempre, se supone que sólo estará vigente mientras exista un régimen de tipo de cambio restringido.

En términos de base monetaria podemos ver como efectivamente, desde julio de 2024, parece que la emisión monetaria ha dejado de crecer.

Plan Milei fase 2: ¿Cómo hacer que la base monetaria no crezca?

Uno de los compromisos de esta segunda fase para evitar que siga creciendo la base monetaria de Argentina es el de continuar con los superávits fiscales, que tienen un efecto contractivo sobre la cantidad de dinero.

En efecto, el superávit fiscal parece ser uno de los elementos no negociables del gobierno de Milei.

Otro de los motivos detrás del crecimiento de la base monetaria ha sido el pago de intereses del BCRA a los bancos. Milei ha conseguido prácticamente dejar a cero este elemento ya.

El exitoso saneamiento del BCRA, que en parte ha ocurrido por transferir la basura que tenía en su balance al gobierno de Argentina, ha provocado que se deje de pagar intereses a los bancos.

Estos dos factores, fiscal e intereses, son muy importantes para evitar que crezca la base monetaria, pero no son los únicos que provocan crecimiento en ella.

Aquí podemos ver los efectos sobre la base monetaria de diferentes partidas en el primer semestre del año. En rojo tenemos los factores que incrementan la cantidad de dinero y en verde los que la han hecho caer.

La base monetaria de Argentina creció, en términos reales, 1.6 billones de pesos en el primer semestre del año. El elemento fiscal hizo que cayera en más de 4.2 millones de pesos mientras que la emisión de bonos a importadores (BOPREAL), hizo que cayera en 0.8 millones.

De entre los elementos que hicieron que creciera, el asunto del put y la monetización que conllevó lo comentaremos en otro artículo. Los intereses, que como ya hemos visto han desaparecido de la escena, conllevan 2.4 millones.

La compra venta de dólares en el mercado cambiario

La partida de sector externo del gráfico anterior consiste en los dólares que entran en Argentina por exportaciones y que compra el BCRA emitiendo nuevos pesos para entregar a los exportadores. Esta es la partida que estaba dando más que hablar y que, además, es la más importante cuantitativamente a la hora de emitir nuevos pesos. Se dice que Milei compraba dólares emitiendo pesos, lo cual es cierto. Sin embargo, no es menos cierto de lo que ocurría en la administración anterior o de lo que suele ocurrir en cualquier régimen de control de cambios.

En la fase 2 del plan, el gobierno de Milei se comprometió, mientras dure el control de cambios, a vender los dólares que compra a los exportadores en el mercado CCL, que es un mercado con un tipo de cambio muy parecido al del mercado negro (dólar BLUE). En otras palabras, Milei se comprometió a comprar los dólares a los exportadores al tipo de cambio oficial y a venderlos al tipo de cambio de mercado para evitar seguir monetizando las entradas de dólares. El objetivo es evitar el crecimiento de la cantidad de pesos por un lado y, por otro, cerrar la brecha cambiaria inundando de dólares el mercado argentino.

Y es que, efectivamente, desde abril, la brecha cambiaria ha ido creciendo. La fase 2 del plan de Milei consiste, entonces, en comprar dólares en la línea roja del gráfico y venderlo en la línea azul. La idea es que así se conseguirá bajar la cotización del dólar blue y cerrar la brecha hasta que converja con el oficial.

Esto, además, tiene la ventaja de seguir recapitalizando al BCRA, ya que el banco central se embolsa la diferencia entre el tipo de cambio oficial al que compra los dólares y el tipo de cambio cercano al de mercado al que los vende. A costa, eso sí, de los exportadores, que son deben entregar sus dólares a un tipo de cambio de 950 pesos cuando el de mercado se encuentra en 1,400.

Por tanto, y como podemos ver en el siguiente gráfico, lo que antes eran compras en el mercado de divisas por parte del BCRA, ahora se ha tornado en ventas. El saldo de compra-venta de dólares promediaba más de 2,500 millones de dólares entre diciembre de 2023 y mayo de 2024. En junio y julio, las ventas de dólares han sido ligeramente mayores que las compras.

Pero esto no explicaría la caída en las reservas, sólo explicaría que las mismas no se acumulen.

El pago a los importadores

El gobierno de Milei ha normalizado el pago a los importadores de bienes. La administración saliente dejó, como regalo envenenado a la administración Milei, una deuda gigantesca con importadores por la falta de pago a estos.

La falta de pago a los importadores había paralizado parcialmente la entrada de insumos productivos y, con ello, la industria y la economía argentina. En un régimen de control de cambios, el encargado de pagar a los importadores es, habitualmente, el banco central o la autoridad monetaria. Por lo tanto, esta normalización conlleva una salida importante de dólares, salida que había dejado de ocurrir por falta de pago a los importadores.

Esto, evidentemente, introduce presión sobre el nivel de reservas monetarias del BCRA, lo que podría explicar, aunque sea parcialmente, que las reservas dejen de crecer o incluso hayan caído. Pero hay más.

Los bonos del pasado son los dolores de cabeza de hoy

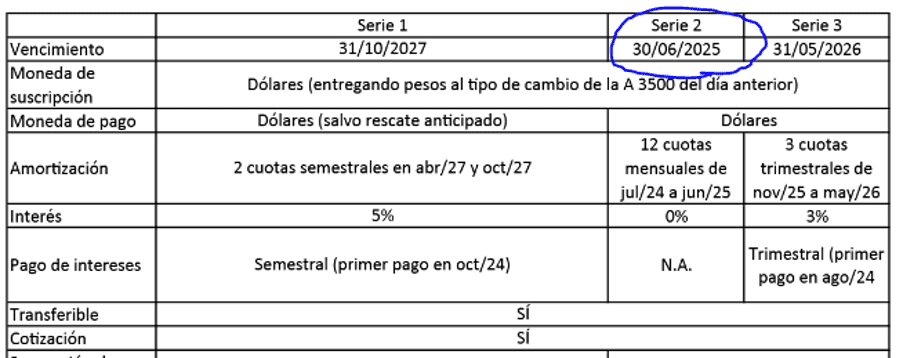

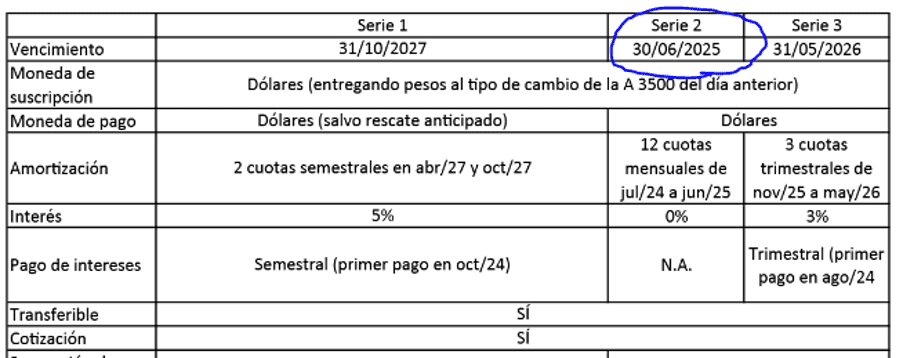

Otro factor que ha entrado a jugar en el mes de julio de 2024 han sido los bonos que se emitieron en dólares para pagar a estos importadores a los que se les adeudaba dólares debido a la falta de pago de la administración saliente. Estos bonos se denominaron BOPREAL y eran una emisión casi de emergencia para que los importadores siguieran con su labor.

Como comentamos en otro artículo, el gobierno de Milei en el pasado incrementó la cantidad de dólares en una cuantía menor de lo que parecía. Simplemente el BCRA se estaba endeudando en dólares para acumular (o dejar de pagar) dólares que igualmente saldrían en el futuro. El BCRA sólo estaba ganando tiempo, tiempo que se le empieza a acabar ahora: una de las partidas de estos bonos BOPREAL vence en junio de 2025 como se puede ver en el recorte de un documento del BCRA.

Con la definición de reservas netas del FMI en la mano, las salidas de dólares esperadas a menos de un año se deben restar en las reservas netas. En otras palabras, hasta julio, el endeudamiento en dólares (de la serie 2 de BOPREAL) no restaba reservas, a partir de julio, sí. Por lo tanto, ha llegado el momento en el que se pone de relieve que el gobierno de Milei acumuló menos dólares de lo que parecía en el pasado.

Quizá merece la pena volver a decir que este problema es un problema derivado de la administración anterior, que dejó una deuda gigantesca con importadores. En cualquier caso, parte de los bonos que se emitieron (aproximadamente la cuarta parte), equivalentes a $2,000 millones, ahora son reservas netas que desaparecen.

Pero esta segunda serie de BOPREAL sólo explica 2,000 de los más de 5,000 millones de dólares que se han esfumado en julio. ¿Dónde está el resto?

Los pagos de deuda contraída en el pasado

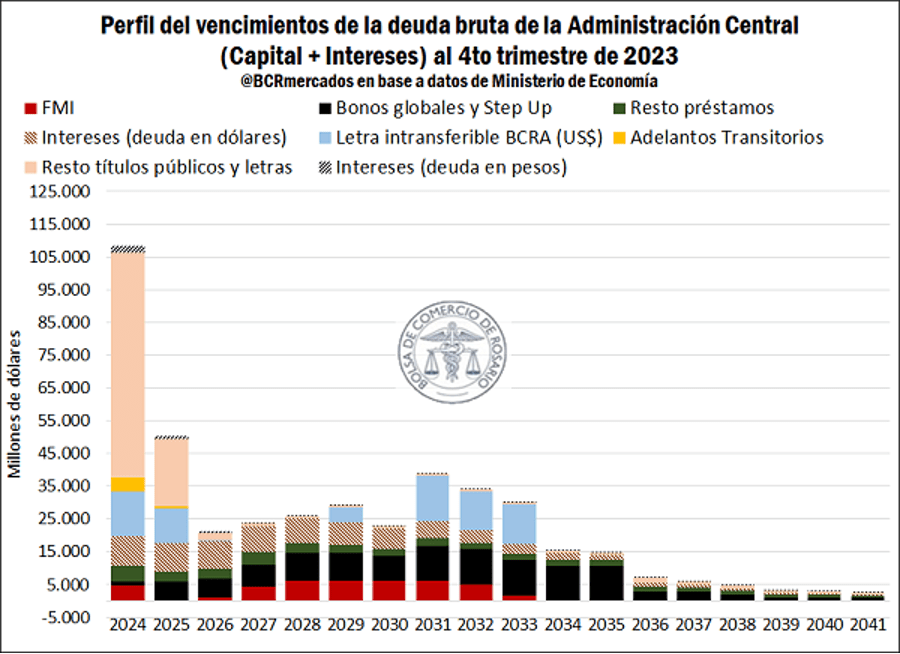

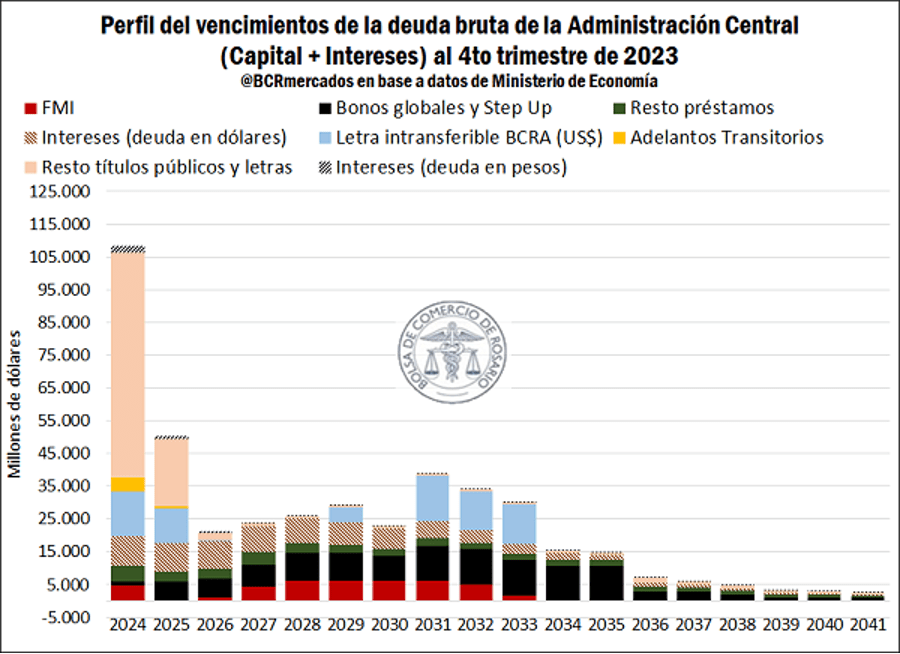

En este punto es donde aparece un nuevo problema de la herencia kirchnerista. Este era el calendario del pago de la deuda que dejó Fernández y Massa a Milei según la bolsa de comercio de Rosario.

Sólo en 2024 el gobierno de Milei debe pagar el equivalente a unos $100,000 millones. No debemos olvidar que el PIB de Argentina es de unos $600,000 millones al año, por lo que este pago es prácticamente inasumible.

Hay que comentar, eso sí, que parte de esta deuda, son pagos de deuda entre el BCRA y el Tesoro, por lo que la cifra total de pagos a realizar es algo menor. De hecho, los movimientos recientes de deuda entre el BCRA y el Tesoro hacen que esta cifra de pagos baje en unos $15,000. A pesar de todo, el remanente es gigantesco. Y, además, de esos pagos, más de $30,000 millones son pagos que se deben hacer en dólares.

Precisamente en julio se tenía que hacer un gran pago en dólares relativos a los intereses y el capital de bonos privados y también al FMI, todo ello por unos $3,400 millones. Estos 3,400 millones los ha comprado el gobierno al BCRA, disminuyendo así las reservas de dólares del banco central.

Si sumamos el pago de esta deuda en dólares de 3,400 millones más los 2,000 millones del BOPREAL, tenemos los más de 5,000 millones de dólares que el BCRA perdió en julio.

Conclusión

Las reservas monetarias netas de Argentina han caído en más de $5,000 millones por:

- Venta de dólares que recibe el BCRA de los exportadores

- Normalización en el pago de dólares del BCRA a los importadores

- Bonos BOPREAL ($2,000 millones de la serie 2) tienen maduración menor a un año

- Pago de deuda a bonistas privados y FMI por $3,400 millones

Si se hubieran comprado en junio y julio una cantidad equivalente de dólares en el mercado de divisas a las que se venían comprando los meses anteriores, se hubiera más que compensado la pérdida de las reservas de julio. Pero, como se decidió no incrementar la cantidad de moneda para monetizar reservas, el resultado es la caída en más de $5,000 millones que hemos presenciado.

Es posible que esta venta de dólares en el mercado cambiario para evitar incrementar la base monetaria no sea sostenible durante mucho más tiempo conforme se tengan que seguir haciendo pagos de deuda en dólares y conforme los pagos a los importadores sigan siendo puntualmente realizados.

Es posible que la cantidad de reservas de Argentina no aguante la fase 2 de la política monetaria o el cierre de la brecha.

AVISO IMPORTANTE: El análisis contenido en este artículo es obra exclusiva de su autor. Las aseveraciones realizadas no son necesariamente compartidas ni son la postura oficial de la UFM.